|

• Ricavi di vendita pari a 391,3 milioni di Euro in aumento del 15,1% rispetto all’anno precedente (+5,2% al netto dell'effetto cambio)

• EBITDA in crescita del 2,1% a 53,1 milioni di Euro rispetto ai primi nove mesi del 2014 (+4,1% al netto dell'effetto cambio)

• Utile netto a 30,4 milioni di Euro in crescita del 18,5% rispetto ai 25,7 milioni di Euro dei primi nove mesi del 2014

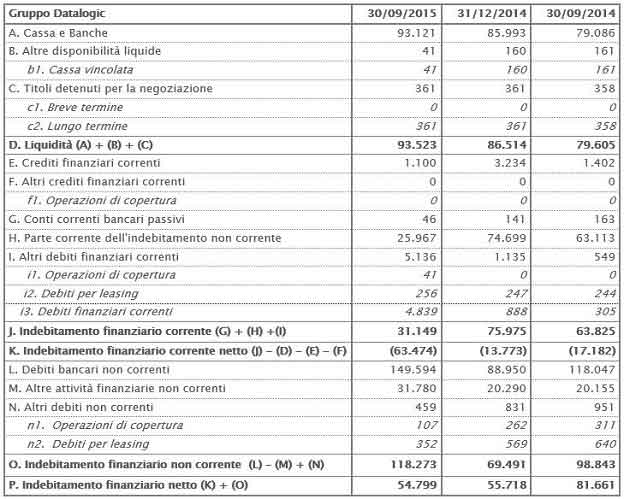

• Indebitamento finanziario netto consolidato a 54,8 milioni di Euro rispetto agli 81,7 milioni di Euro al 30 settembre 2014

• Il terzo trimestre evidenzia un trend in miglioramento dei principali indicatori economici: Ricavi +15,3% YoY a 133,8 milioni di Euro ed EBITDA +5,0% YoY a 18,8 milioni di Euro

Bologna, 5 novembre 2015 – Il Consiglio di Amministrazione di Datalogic S.p.A. (Borsa Italiana S.p.A.: DAL), società quotata presso il Mercato Telematico Azionario – Segmento Star – organizzato e gestito da Borsa Italiana S.p.A. (“Datalogic”) e leader mondiale nei mercati dell’acquisizione automatica dei dati e dell’automazione industriale e produttore di lettori di codici a barre, mobile computer per la raccolta dati, sensori, sistemi di visione e sistemi di marcatura laser, ha approvato il resoconto intermedio di gestione al 30 settembre 2015.

I risultati dei nove mesi, che chiudono con un utile netto in aumento del 18,5% a 30,4 milioni di Euro, confermano il trend positivo dei trimestri precedenti. E’ continuata a livello trimestrale la crescita dei ricavi per tutte le principali divisioni, con un forte miglioramento nei segmenti Retail e T&L principalmente in Nord America ed in Asia e si evidenzia un miglioramento dell’EBITDA nonostante i livelli alti d’investimento in Ricerca e Sviluppo e nella Rete Distributiva.

Il Presidente e Amministratore Delegato del Gruppo Datalogic, Romano Volta, ha così commentato: “Anche nel terzo trimestre siamo cresciuti sia a livello di fatturato che di marginalità operativa. In particolare, il lancio di prodotti sempre più innovativi e la validità delle soluzioni proposte al mercato hanno permesso una crescita importante delle nostre vendite in paesi chiave come il Nord America e in Asia, chiaro segno dell’efficacia degli investimenti e delle scelte strategiche fatte in queste aree. Da sottolineare la ripresa in questo trimestre della marginalità operativa della divisione Industrial Automation, merito dell’andamento positivo del segmento T&L in Nord America. Siamo soddisfatti di tali risultati che confermano la qualità dei nostri prodotti ed il talento delle nostre risorse permettendoci di rafforzare il nostro posizionamento competitivo.”

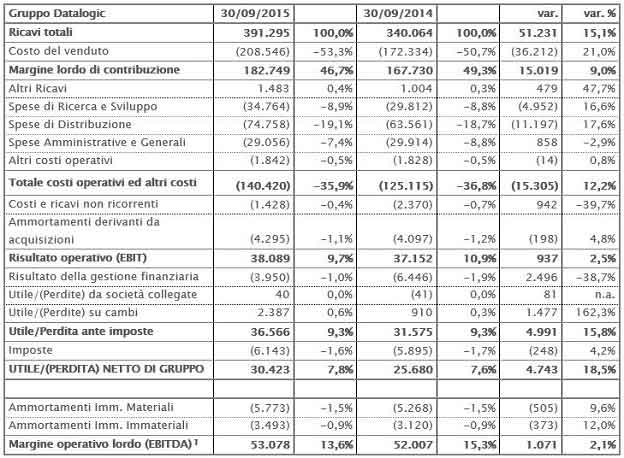

Si premette che il conto economico al 30 settembre 2014 è stato riclassificato per renderlo più omogeneo con i dati 2015.

I ricavi di vendita si attestano a 391,3 milioni di Euro, con una crescita del 15,1% rispetto ai 340,1 milioni di Euro dei primi nove mesi del 2014 (+5,2% a cambi costanti). Il booking ha raggiunto 405,2 milioni di Euro, in crescita del 16,3% rispetto allo stesso periodo del 2014.

L’incidenza sul fatturato dei nuovi prodotti nel trimestre è stata pari al 27,7%, continuando il trend positivo del secondo trimestre (pari al 26,4%) e confermando il successo dell’innovazione tecnologica.

Il Margine Lordo di Contribuzione è pari a 182,7 milioni di Euro, in crescita del 9,0% rispetto ai 167,7 milioni di Euro dell’esercizio precedente (+3,6% a cambi costanti).

I costi operativi, pari a 140,4 milioni di Euro, sono in aumento del 12,2% (a cambi costanti l’incremento sarebbe stato del 3,6%) rispetto ai 125,1 milioni di Euro dei primi nove mesi del 2014 ed evidenziano un’incidenza sul fatturato del 35,9% inferiore a quella dell’analogo periodo del 2014 pari al 36,8%. Tale andamento riflette un’attività volta al contenimento dei costi amministrativi a beneficio dei costi per attività di Ricerca e Sviluppo, vera leva per una crescita sostenibile, passati da 29,8 milioni di Euro a 34,8 milioni di Euro (+16,6% YoY). I costi di distribuzione sono stati pari a 74,8 milioni di Euro passando in termini di incidenza sul fatturato dal 18,7% al 19,1%, principalmente per il rafforzamento della struttura distributiva.

Il Margine Operativo Lordo (EBITDA) evidenzia una crescita del 2,1% raggiungendo 53,1 milioni di Euro rispetto ai 52,0 milioni di Euro dei primi nove mesi del 2014 (+4,1% a cambi costanti), grazie soprattutto alla crescita del terzo trimestre (+5% YoY). L’incidenza sui ricavi (EBITDA margin) si attesta al 13,6% rispetto al 15,3% dei nove mesi 2014; la riduzione della marginalità è principalmente attribuibile all’effetto cambi, al netto del quale l’EBITDA margin sarebbe stato pari al 15,1%. Da rilevare inoltre un recupero dell’Industrial Automation, la conferma dell’elevata marginalità della divisione ADC e i risultati dei progetti in corso di efficientamento dei costi operativi di prodotto.

Il Risultato Operativo cresce del 2,5% attestandosi a 38,1 milioni di Euro rispetto ai 37,1 milioni di Euro (+9,4% a cambi costanti).

Dopo oneri finanziari per 3,9 milioni di Euro in netta riduzione rispetto a 6,5 milioni di Euro nei primi nove mesi del 2014 grazie all’effetto della stipula nel mese di febbraio di un nuovo contratto di finanziamento con un “pool” di banche, e utili su cambi pari a 2,4 milioni di Euro rispetto a utili per 0,9 milioni di Euro nei primi nove mesi del 2014, l’utile netto di Gruppo si attesta a 30,4 milioni di Euro in crescita del 18,5% rispetto ai 25,7 milioni di Euro conseguiti nell’analogo periodo del 2014.

L’indebitamento finanziario netto al 30 settembre 2015 si attesta a 54,8 milioni di Euro rispetto ai 55,7 milioni di Euro 31 dicembre 2014, e agli 81,7 milioni di Euro al 30 settembre 2014.

Il capitale circolante netto al 30 settembre 2015 è pari a 32,0 milioni di Euro, in diminuzione rispetto ai 37,3 milioni di Euro del 30 settembre 2014.

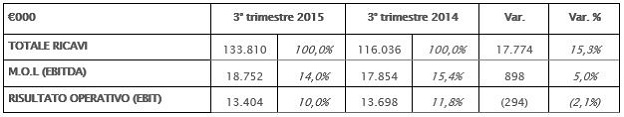

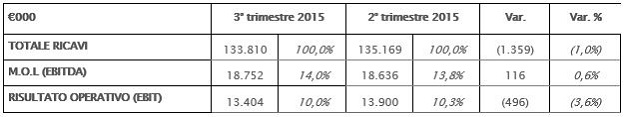

ANDAMENTO TRIMESTRALE

I ricavi delle vendite del terzo trimestre 2015 si attestano a 133,8 milioni di Euro con una crescita del 15,3% rispetto al terzo trimestre 2014 (a cambi costanti i ricavi si sarebbero attestati a 122,7 milioni di Euro, +5,8%) ed in flessione del 1% rispetto al secondo trimestre 2015 per un effetto di stagionalità. Il booking nel corso del trimestre – gli ordini già acquisiti – è stato pari a 133,6 milioni di Euro, in crescita del 14,9% rispetto al terzo trimestre 2014. L’EBITDA risulta in miglioramento nel trimestre a 18,8 milioni di Euro con una crescita del 5,0% (+8,9% a cambi costanti) mentre un incremento di costi non ricorrenti ha penalizzato l’andamento del Risultato Operativo.

Confronto terzo trimestre 2015 e terzo trimestre 2014

Confronto terzo trimestre 2015 e secondo trimestre 2015

ANDAMENTO PER DIVISIONE

La Divisione ADC (Automatic Data Capture) specializzata nella produzione di lettori di codici a barre fissi per il mercato retail, di lettori manuali e di mobile computer ad uso professionale, ha registrato un fatturato di 267,7 milioni di Euro in crescita del 18,2% rispetto ai primi nove mesi del 2014. Tale miglioramento è significativo anche a cambi costanti (+8,3%) grazie al conseguimento d’importanti progetti di scanner da banco e lettori manuali in ambito Retail sia in Europa che in Nord America. In particolare il Nord America nel terzo trimestre 2015 ha registrato un incremento del fatturato del 12,5% a cambi costanti rispetto al terzo trimestre 2014.

L’EBITDA cresce del 15,4% a 53,4 milioni di Euro con una marginalità sostanzialmente invariata al 20%.

La Divisione Industrial Automation specializzata nella produzione di sistemi di identificazione automatica, sicurezza, rilevazione e marcatura per il mercato dell’Automazione Industriale, ha registrato un fatturato di 103,4 milioni di Euro, evidenziando una crescita dell’8,7% rispetto ai primi nove mesi del 2014 (1,2% a cambi costanti). Al netto dei risultati della Business Unit Systems i ricavi della divisione sono aumentati del 13% a 94 milioni di Euro (+6,1% a cambi costanti), grazie all’introduzione di nuovi prodotti e soluzioni dedicati al settore T&L. In particolare, il terzo trimestre ha registrato un incremento del fatturato rispetto al 2014 del 9,2% a cambi costanti con un Nord America in crescita del 20,8% a cambi costanti. Il margine operativo lordo, al netto dei risultati della BU Systems, è pari al 9,0% del fatturato. La marginalità operativa della divisione risente di maggiori costi in Ricerca e Sviluppo, saliti dall’11,4% al 12% del fatturato, e nella Rete Distributiva principalmente negli Stati Uniti, passati dal 26,7% al 29,1% del fatturato.

Infine Informatics ha registrato un fatturato pari a 22,1 milioni di Euro rispetto ai 19,7 milioni di Euro dei primi nove mesi del 2014, +11,7%.

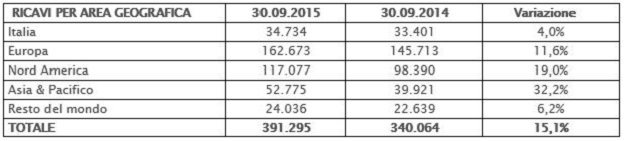

ANDAMENTO PER AREA GEOGRAFICA

In relazione alle aree geografiche, i primi nove mesi dell’anno hanno visto un andamento molto positivo del mercato dell’Europa con una crescita dell’11,6%, a 162,7 milioni di Euro. Importante la crescita delle vendite nei mercati emergenti dell’Asia Pacifico, che sono aumentati del 32,2% (+17% a cambi costanti) a 52,8 milioni di Euro. Il mercato Nord Americano ha registrato un significativo recupero nel terzo trimestre per le divisioni ADC e Industrial Automation che sono cresciute rispettivamente del 12,5% e del 20,8% a cambi costanti.

EVENTI NEL TRIMESTRE

In data 7 agosto Pietro Todescato è stato nominato nuovo Amministratore Delegato di Datalogic ADC, in seguito alle dimissioni di Bill Parnell.

EVENTI SUCCESSIVI ALLA CHIUSURA DEL TRIMESTRE

Non vi sono eventi di rilievo da segnalare.

PREVEDIBILE EVOLUZIONE DELL’ATTIVITÀ PER L’ESERCIZIO IN CORSO

I risultati dei primi nove mesi confermano il trend positivo del Gruppo su tutti i mercati di riferimento. Tale crescita testimonia l’apprezzamento da parte del mercato dei nostri prodotti e delle soluzioni tecnologiche, frutto di un’intensa attività di ricerca e sviluppo e di un attento ascolto dei bisogni dei nostri clienti.

Considerato anche l’andamento positivo del booking dei nove mesi, ci aspettiamo una continuità del trend positivo su tutti i mercati in cui il Gruppo è presente. In particolare la divisione Industrial Automation beneficerà del fatturato derivante da progetti nei segmenti T&L e Postale. La divisione ADC continuerà la conversione degli ordini acquisiti soprattutto nel segmento Retail.

Continueranno gli investimenti significativi in Ricerca e Sviluppo già pari al 9% in termini di incidenza sul fatturato; l’innovazione si conferma pilastro portante del futuro di Datalogic, premiata dalla crescita del fatturato generato dai nuovi prodotti.

***

Nell’odierna riunione, il Consiglio di Amministrazione ha altresì deliberato l’adesione al Codice di Autodisciplina di Borsa Italiana nella versione aggiornata lo scorso luglio 2015.

Si ricorda che il resoconto intermedio di gestione al 30 settembre 2015 non è oggetto di revisione contabile ed è disponibile nella sezione Investor Relations del sito della società www.datalogic.com.

Il dirigente preposto alla redazione dei documenti contabili societari - Dott. Sergio Borgheresi – dichiara, ai sensi del comma 2 articolo 154 bis del Testo Unico della Finanza, che l’informativa contabile contenuta nel comunicato corrisponde alle risultanze documentali, ai libri ed alle scritture contabili

Tabella del CE Riclassificato (MOL) al 30 Settembre 2015 – Euro/1.000

[1] EBITDA - Earnings before interest, taxes, depreciation and amortization – Utile/perdita del periodo al lordo degli ammortamenti di immobilizzazioni materiali ed immateriali, dei costi non ricorrenti, degli oneri e proventi finanziari e delle imposte sul reddito.

L’EBITDA così definito è una misura utilizzata dal Management per monitorare e valutare l’andamento operativo della stessa e non è identificata come misura contabile nell’ambito degli IFRS e, pertanto, non è oggetto di verifica da parte della Società di Revisione.

Stato Patrimoniale Riclassificato al 30 Settembre 2015 (2) – Euro/1.000

2 L’analisi patrimoniale e finanziaria riclassificata evidenzia aggregazioni utilizzate dal Management per valutare l’andamento patrimoniale-finanziario del Gruppo. Trattatasi di misure generalmente adottate nella prassi della comunicazione finanziaria, immediatamente riferibili ai dati contabili degli schemi primari di bilancio che tuttavia non sono identificate come misure contabili nell’ambito degli IFRS e pertanto non oggetto di verifica da parte della Società di Revisione.

Posizione Finanziaria Netta al 30 Settembre 2015 – Euro/1.000

|