Comunicati Stampa

Comunicati Stampa

Il Consiglio di Amministrazione approva il Progetto di bilancio e il Bilancio consolidato al 31 Dicembre 2016

RICAVI ED EBITDA IN FORTE CRESCITA: RICAVI A 576,5 MILIONI DI EURO (+7,7%) E EBITDA A 90,4 MILIONI DI EURO (+22,5%)

CONSEGUITI I MIGLIORI RISULTATI DEGLI ULTIMI ANNI: EBITDA MARGIN AL 15,7%, E

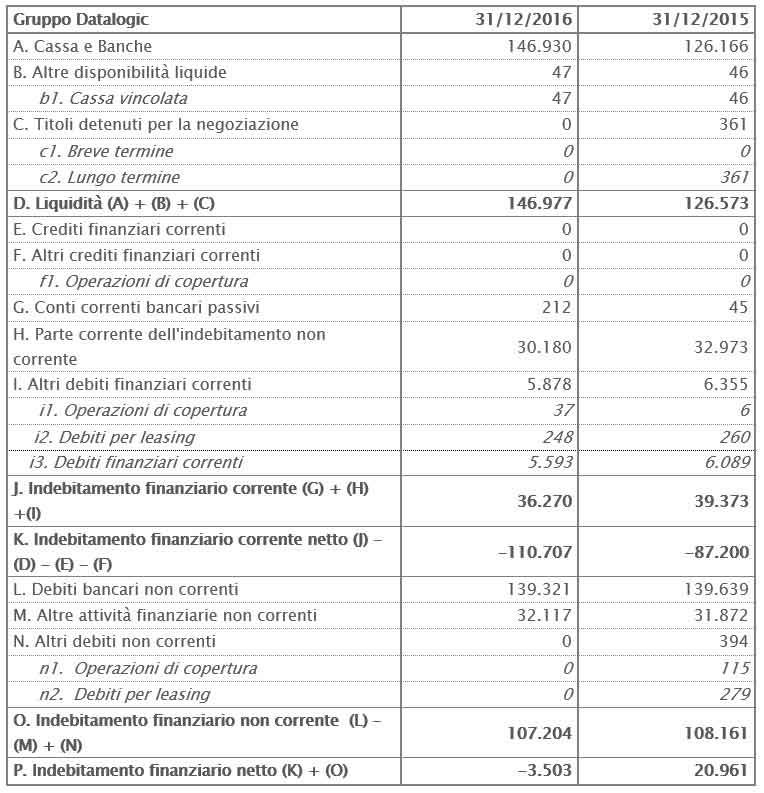

POSIZIONE FINANZIARIA NETTA POSITIVA A 3,5 MILIONI DI EURO

- Ricavi di vendita a 576,5 milioni di Euro in crescita del 7,7% rispetto a 535,1 milioni di Euro dell’esercizio precedente (+7,6% al netto dell’effetto cambio)

- EBITDA a 90,4 milioni di Euro in aumento del 22,5% rispetto a 73,7 milioni di Euro del 2015, (+22,2% al netto dell’effetto cambio)

- Utile netto a 45,8 milioni di Euro in crescita del 13,1% rispetto a 40,5 milioni di Euro dell’esercizio precedente

- Posizione finanziaria netta nuovamente positiva a 3,5 milioni di Euro, grazie all’elevata generazione di cassa di 39 milioni di Euro prima della distribuzione di dividendi, rispetto a un indebitamento netto pari a 21 milioni di Euro registrato al 31 dicembre 2015

- Il Consiglio di Amministrazione propone all’Assemblea degli azionisti un dividendo, al lordo delle ritenute di legge, pari a 30 centesimi per azione, con un incremento del 20,0% rispetto al dividendo dell’anno precedente

***

Bologna, 10 marzo 2017 – Datalogic S.p.A. (Borsa Italiana S.p.A.: DAL), società quotata presso il Mercato Telematico Azionario – Segmento Star – organizzato e gestito da Borsa Italiana S.p.A. (“Datalogic”) e leader mondiale nella progettazione e produzione di lettori di codici a barre, mobile computer, RFID, sensori per la rilevazione, misura e sicurezza, sistemi di visione e marcatura laser, ha approvato ieri il progetto di bilancio civilistico e il bilancio consolidato al 31 dicembre 2016.

Il 2016 archivia una forte crescita di tutti gli indicatori economici e in particolare si evidenzia un miglioramento sia in termini di redditività, con un Ebitda in progresso di oltre il 22% a 90,4 milioni di Euro e il raggiungimento di un EBITDA Margin al 15,7%, sia in termini di cassa, con una posizione finanziaria netta nuovamente positiva a 3,5 milioni di Euro rispetto ai negativi 21 milioni di Euro registrati lo scorso anno.

Tale crescita è frutto di un costante investimento sul prodotto che ha permesso di proporre soluzioni innovative alla clientela e di migliorare il posizionamento competitivo sui mercati di riferimento.

L’Amministratore Delegato del Gruppo Datalogic, Valentina Volta, ha così commentato: “Siamo molto soddisfatti dei risultati conseguiti nell'esercizio appena concluso, il migliore della storia del gruppo, che confermano la validità delle scelte strategiche implementate negli ultimi anni e della continua innovazione tecnologica, motore della nostra crescita. Il 2016 è stato poi l'anno in cui abbiamo definito la nuova strategia di Datalogic e avviato una nuova organizzazione, operativa dal 1 gennaio 2017, per attuarla. Tale strategia si basa su un'offerta di prodotti e soluzioni unica, grazie alla combinazione delle due divisioni Industrial Automation e Automatic Data Capture, in grado di soddisfare i bisogni dei nostri clienti lungo l'intera filiera del valore.”

I ricavi delle vendite si attestano nel 2016 a 576,5 milioni di Euro, con una crescita del 7,7% rispetto ai 535,1 milioni di Euro dell’esercizio precedente. A cambi Euro/Dollaro costanti la crescita sarebbe stata del 7,6%. Il booking del periodo – gli ordini già acquisiti – ha raggiunto 586 milioni di Euro, in crescita del 4% rispetto allo stesso periodo del 2015. L’incidenza sul fatturato generato dai nuovi prodotti (lanciati negli ultimi 24 mesi) è stata pari al 24,3%.

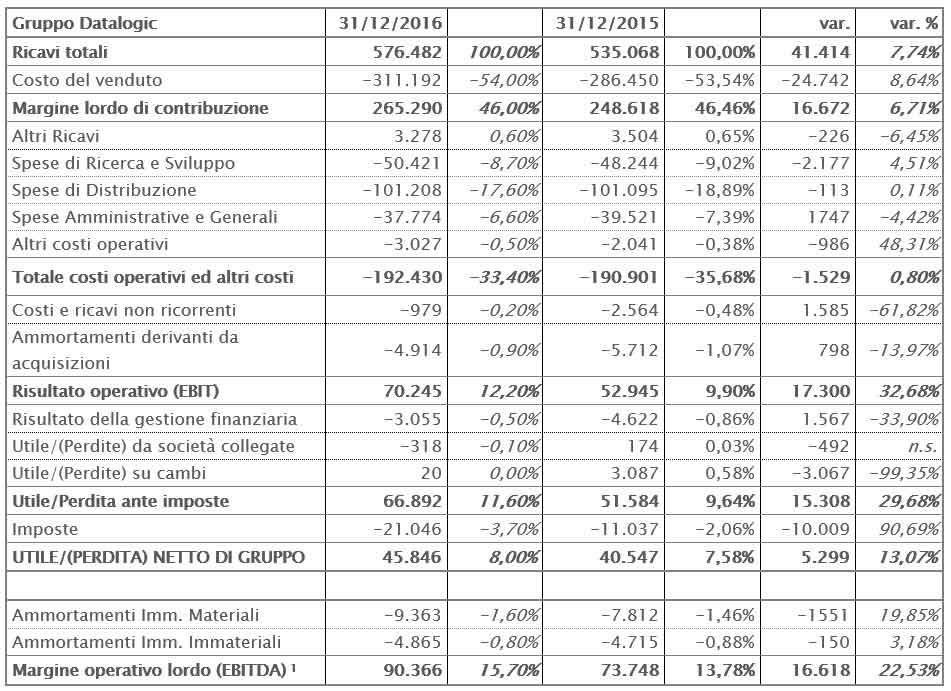

Il Margine Lordo di Contribuzione, pari a 265,3 milioni di Euro cresce del 6,7% rispetto ai 248,6 milioni di Euro dell’esercizio precedente (+6,5% a cambi Euro/Dollaro costanti), mentre la sua incidenza sui ricavi passa dal 46,5% del 2015 al 46% del 2016, in leggera diminuzione soprattutto per la fisiologica erosione dei prezzi non completamente controbilanciata dal miglioramento nel mix e dalle efficienze di acquisto.

I costi operativi, pari a 192,4 milioni di Euro, evidenziano una crescita inferiore all’1% rispetto ai 190,9 milioni di Euro del 2015, con un forte miglioramento in termini di incidenza sul fatturato, passando dal 35,7% al 33,4%. Da evidenziare i maggiori costi per attività di Ricerca e Sviluppo che si attestano a 50,4 milioni di Euro in crescita del 4,5% rispetto ai 48,2 milioni di Euro investiti nel 2015, con un’incidenza sui ricavi all’8,7% sostanzialmente allineato rispetto al 9% del 2015. Per quanto riguarda i costi di distribuzione e i costi amministrativi e generali, si registra un miglioramento sia in termini di incidenza sul fatturato, dal 26,3% del 2015 al 24,1% del 2016, sia a valori assoluti, da 140,6 milioni di Euro del 2015 a 139,0 milioni di Euro del 2016.

Il Margine Operativo Lordo (EBITDA) segna un forte miglioramento, del 22,5% a 90,4 milioni di Euro rispetto ai 73,7 milioni di Euro del 2015 (+22,2% a cambi Euro/Dollaro costanti), con un’incidenza sui ricavi (EBITDA margin) in crescita di 1,9 punti percentuali al 15,7%, il migliore degli ultimi 12 anni, rispetto al 13,8% dell’esercizio precedente, grazie soprattutto al contenimento dei costi operativi che restano sostanzialmente in linea con quelli del 2015.

Il Risultato Operativo (EBIT) è cresciuto del 32,7% a 70,2 milioni di Euro dai 52,9 milioni di Euro (+32,2% a cambi Euro/Dollaro costanti).

La gestione finanziaria è negativa per 3,0 milioni di Euro rispetto ad un risultato negativo di 1,5 milioni di Euro dello stesso periodo dell’esercizio precedente, per effetto principalmente di un andamento meno favorevole delle differenze cambio, mentre risultano decrementate le spese bancarie per 1,5 milioni di Euro.

L’utile netto di Gruppo cresce del 13,1% a 45,8 milioni di Euro rispetto ai 40,5 milioni di Euro conseguiti nell’esercizio precedente, nonostante un maggior carico fiscale registrato nel 2016 rispetto al 2015 a seguito di recenti cambiamenti nella normativa di riferimento.

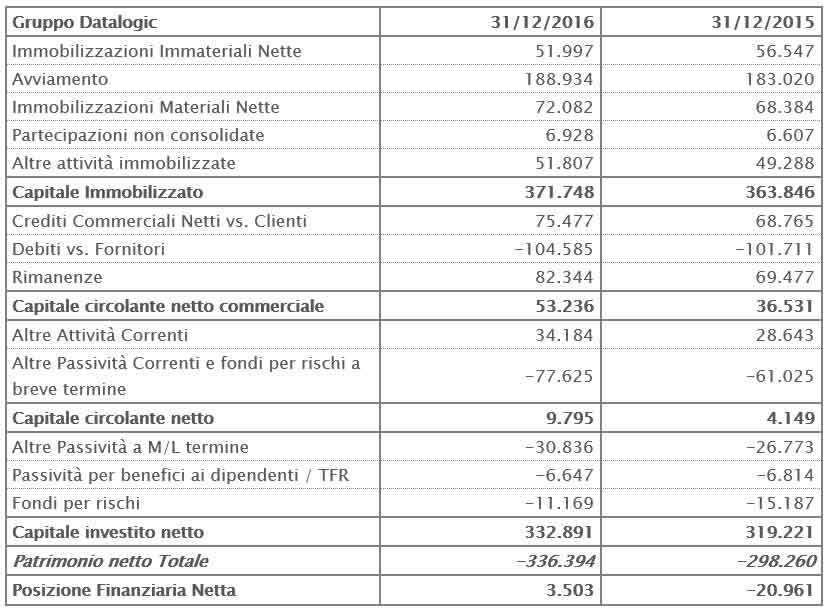

La posizione finanziaria netta risulta positiva per 3,5 milioni di Euro registrando un miglioramento rispetto all’indebitamento finanziario netto del 2015 e pari a 21 milioni di Euro grazie alla continua e robusta generazione di cassa anche dopo la distribuzione del dividendo.

Il capitale circolante netto commerciale al 31 dicembre 2016 è pari a 53,2 milioni di Euro (pari al 9,2% dei ricavi) in aumento rispetto ai 36,5 milioni di Euro al 31 dicembre 2015 (pari al 6,8% dei ricavi) principalmente per effetto della crescita della domanda.

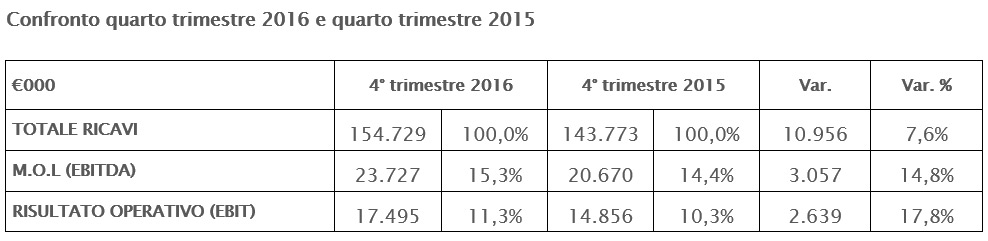

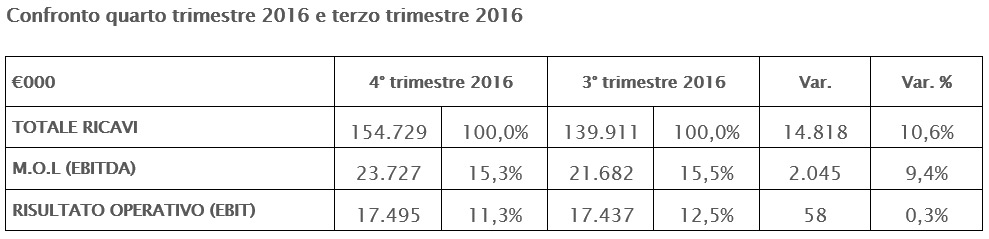

ANDAMENTO DEL QUARTO TRIMESTRE 2016

Il quarto trimestre 2016 risulta essere il migliore quarto trimestre nella storia del Gruppo in termini di ricavi e EBITDA. Esso ha evidenziato un’accelerazione rispetto al quarto trimestre dell’esercizio precedente con ricavi saliti a 154,7 milioni di Euro (+7,6% rispetto al quarto trimestre 2015 e +10,6% rispetto al terzo trimestre 2016) e EBITDA a 23,7 milioni di Euro (+14,8% rispetto al quarto trimestre 2015 e +9,4% rispetto al terzo trimestre 2016). Il booking nel corso del trimestre – gli ordini già acquisiti – è stato pari a 161 milioni di Euro, in crescita dell'1,7% rispetto al quarto trimestre 2015 e del 16,4% rispetto al terzo trimestre 2016.

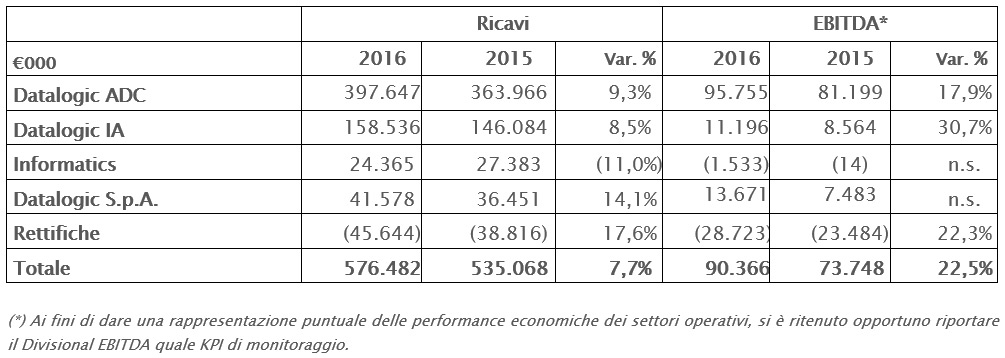

ANDAMENTO DELL’ESERCIZIO PER DIVISIONE

Ai fini dell’informativa settoriale i dati al 31 dicembre 2016 includono la nuova società Solution Net Systems Inc., costituita in data primo ottobre 2016, all’interno della divisione IA in continuità con i primi tre trimestri del 2016 e con l’esercizio precedente.

La Divisione ADC (Automatic Data Capture) specializzata nella produzione di lettori di codici a barre fissi per il mercato retail, di lettori manuali e di mobile computer ad uso professionale, ha registrato una crescita del 9,3% in termini di fatturato, a 397,6 milioni di Euro rispetto ai 364 milioni di Euro del 2015 (+9,1% a cambi Euro/Dollaro costanti), trainata soprattutto dalla vendita degli scanner da banco e dei mobile computer in ambito retail sia in Europa sia nelle Americhe.

In forte miglioramento anche la profittabilità, con un EBITDA che dagli 81,2 milioni di Euro del 2015 passa agli attuali 95,8 milioni di Euro (+17,9%) e un EBITDA Margin del 24,1% rispetto al 22,3% del 2015.

La Divisione Industrial Automation specializzata nella produzione di sistemi di identificazione automatica, sicurezza, rilevazione e marcatura per il mercato dell’Automazione Industriale, ha registrato al 31 dicembre 2016 un fatturato di 158,5 milioni di Euro in aumento dell’8,5% rispetto ai 146,1 milioni di Euro nel 2015 (+8,8% a cambi Euro/Dollaro costanti). La divisione beneficia di una crescita sostenuta sia nel T&L sia nel Manufacturing in Europa, in Cina e soprattutto nell’ultimo trimestre, in Nord America dove si registra una crescita a doppia cifra.

La marginalità della divisione registra un forte incremento rispetto all’esercizio precedente +30,7% a 11,2 milioni di Euro - EBITDA margin a 7,1%. Al netto dei risultati della BU Systems e della neo costituita Solution Net Systems Inc. l’EBITDA divisionale risulta pari a 12,2 milioni di Euro, pari all’8,8% in termini di incidenza sui ricavi.

Infine Informatics ha registrato un fatturato pari a 24,4 milioni di Euro rispetto ai 27,4 milioni di Euro del 2015. Il fatturato del quarto trimestre è di 5,8 milioni di Euro, in crescita del 9,1% (+7,4% a cambio Euro/Dollaro costante) rispetto al quarto trimestre 2015.

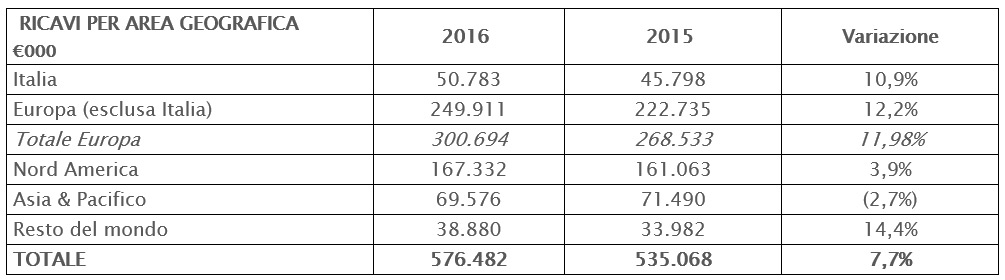

ANDAMENTO PER AREA GEOGRAFICA

In merito alle aree geografiche, il mercato europeo (includendo anche l’Italia), che rappresenta oltre il 50% del fatturato, continua a registrare una crescita importante (+12% YoY) in entrambe le divisioni. Il minor tasso di crescita in Nord America rispetto ai trimestri precedenti è invece sostanzialmente attribuibile a significativi progetti conclusi nell’ultimo trimestre 2015 dalla divisione ADC solo parzialmente compensati dalla crescita a doppia cifra registrata nella stessa area dalla divisione IA.

EVENTI DELL’ESERCIZIO

In data 16 aprile 2016 è stato inaugurato un nuovo impianto industriale di 7.000 mq a Balatonboglar in Ungheria, dedicato principalmente alla produzione di apparecchi per il Factory Automation. Un investimento pari a oltre 9 milioni di Euro ripartito sugli anni 2014-2016 e volto ad ampliare la capacità produttiva del Gruppo e ad assicurare una maggior flessibilità e la massima qualità al processo produttivo grazie all’introduzione di tre nuove linee che utilizzano macchinari con tecnologia a montaggio superficiale.

In data 1° ottobre 2016 è diventato operativo lo spin off della Business Unit Systems con conseguente costituzione, da parte di Datalogic Automation Inc. (controllata americana della Società), di una cd. newco - Solution Net Systems, Inc., con sede a Quakertown, Pennsylvania (USA) - a cui sono stati conferiti tutti gli assets relativi alla BU Systems. Da tale data, pertanto, Solution Net Systems, Inc. fornisce ai clienti del Gruppo Datalogic soluzioni integrate di distribuzione automatizzata per il mondo postale e retail, in precedenza fornite dalla Business Unit Systems della divisione Industrial Automation.

In data 18 ottobre 2016 il dott. Alessandro D’Aniello è stato nominato come nuovo Group CFO e Dirigente Preposto alla redazione dei documenti contabili societari del gruppo Datalogic.

In data 20 dicembre 2016, il Consiglio di Amministrazione ha nominato, con efficacia 1 gennaio 2017, la Dott.ssa Valentina Volta – già Consigliere di amministrazione della Società e Amministratore Delegato della divisone IA- quale Amministratore Delegato del gruppo Datalogic con tutte le deleghe esecutive, ad eccezione delle due aree "M&A" e "Real Estate" che rimangono in capo, in via esclusiva, al Presidente, Ing. Romano Volta. All'ing. Pietro Todescato - già CTO del gruppo Datalogic e Consigliere di amministrazione della Società viene altresì attribuita la responsabilità della funzione Global Product Marketing, dedicata all'innovazione "breakthrough" di prodotto.

EVENTI SUCCESSIVI ALLA CHIUSURA DELL’ESERCIZIO

Da inizio anno è partita la nuova organizzazione di Gruppo finalizzata alla focalizzazione di tutti i processi aziendali in ottica cliente ed alla razionalizzazione della struttura societaria che porta le attività delle Divisioni ADC (Automatic Data Capture) e IA (Industrial Automation) a confluire in un’unica entità legale in ciascuna regione in cui il gruppo opera. Tale riorganizzazione consentirà ai clienti Datalogic delle Industries Retail, Tansportation & Logistics, Manufacturing e Healthcare di poter ulteriormente beneficiare della massima qualità in termini di prodotto ed efficacia dei servizi offerti.

PREVEDIBILE EVOLUZIONE DELL’ATTIVITÀ PER L’ESERCIZIO IN CORSO

Per il 2017 ci si attende di proseguire nella crescita dei ricavi ad un tasso superiore rispetto a quello dei mercati di riferimento, con un focus particolare in Nord America e APAC, mentre in EMEA si ritiene di poter ulteriormente consolidare la propria posizione di leadership.

Volano della crescita è la nuova strategia e il nuovo modello operativo e organizzativo adottato a partire dal 1° Gennaio 2017: focalizzazione sul cliente finale attraverso le nuove strutture organizzative dedicate alle quattro industries di riferimento – Retail, Manufacturing, Transportation & Logistics e Healthcare; capacità di Datalogic di offrire l’intero range di prodotti e soluzioni innovative in ciascuna di esse, un unicum nel contesto competitivo di riferimento; contestuale mantenimento di un forte presidio e focus nei confronti dei partners della distribuzione, attraverso il neo costituito dipartimento di Group Channel.

Il Gruppo continuerà ad investire significativamente nella Ricerca e Sviluppo, attività rafforzata dalla creazione di un nuovo dipartimento focalizzato sulle “breakthrough innovation”, e nel miglioramento dei livelli di servizio alla clientela affidato al nuovo dipartimento di Customer Service.

Si ritiene, inoltre, che la continua ottimizzazione delle operations e il forte presidio sui costi sia produttivi che operativi permetteranno – in presenza di uno scenario macroeconomico mondiale sostanzialmente stabile - il perseguimento di obiettivi di ulteriore miglioramento della solidità finanziaria e della profittabilità in un’ottica di medio/lungo periodo.

***

Il Consiglio di Amministrazione proporrà all’Assemblea degli Azionisti, prevista per il prossimo 4 maggio 2017, la distribuzione di un dividendo unitario ordinario, al lordo delle ritenute di legge, pari a 30 centesimi per azione (in crescita del 20,0% rispetto ai 25 centesimi per azione per il 2015), per un importo massimo pari a circa 17,5 milioni di Euro, con stacco della cedola l’8 maggio 2017 (record date il 9 maggio 2017) e pagamento a partire dal 10 maggio 2017.

Il Consiglio di Amministrazione ha inoltre approvato la Relazione Annuale sulla Corporate Governance. Copia della Relazione sarà messa a disposizione del pubblico nei termini e con le modalità previste dalla normativa vigente in materia.

Si rende noto che l’attività di revisione del progetto di bilancio non è ancora stata finalizzata e che la relazione della società di revisione verrà pertanto messa a disposizione entro i termini di legge. Si segnala infine che il conto economico e lo stato patrimoniale allegati rappresentano schemi riclassificati e come tali non oggetto di verifica da parte degli auditors.

Si ricorda infine che la Relazione Finanziaria Annuale (ex art. 154 ter del TUF) di Datalogic S.p.A. sarà messa a disposizione del pubblico presso la sede sociale, presso Borsa Italiana S.p.A. e presso il meccanismo di stoccaggio autorizzato “eMarket STORAGE”, gestito da Spafid Connect S.p.A., nonché consultabile sul sito internet della società www.datalogic.com (sezione Investor Relations) nei termini di legge e di regolamento applicabili.

Il dirigente preposto alla redazione dei documenti contabili societari - Dott. Alessandro D’Aniello – dichiara, ai sensi del comma 2 articolo 154 bis del Testo Unico della Finanza, che l’informativa contabile contenuta nel comunicato corrisponde alle risultanze documentali, ai libri ed alle scritture contabili.

Tabella del CE Riclassificato (MOL) al 31 Dicembre 2016 – Euro/1.000

[1] EBITDA - Earnings before interest, taxes, depreciation and amortization – Utile/perdita del periodo al lordo degli L’EBITDA così definito è una misura utilizzata dal Management per monitorare e valutare l’andamento operativo della stessa e non è identificata come misura contabile nell’ambito degli IFRS e, pertanto, non è oggetto di verifica da parte della Società di Revisione.ammortamenti di immobilizzazioni materiali ed immateriali, dei costi non ricorrenti, degli oneri e proventi finanziari e delle imposte sul reddito.

Stato Patrimoniale Riclassificato al 31 Dicembre 2016 (2) – Euro/1.000

2 L’analisi patrimoniale e finanziaria riclassificata evidenzia aggregazioni utilizzate dal Management per valutare l’andamento patrimoniale-finanziario del Gruppo. Trattatasi di misure generalmente adottate nella prassi della comunicazione finanziaria, immediatamente riferibili ai dati contabili degli schemi primari di bilancio che tuttavia non sono identificate come misure contabili nell’ambito degli IFRS e pertanto non oggetto di verifica da parte della Società di Revisione.

Posizione Finanziaria Netta al 31 Dicembre 2016 – Euro/1.000